بهترین استراتژی معاملاتی، برای معامله کردن در بازارهای مالی داشتن یک استراتژی مناسب لازم و ضروری می باشد. به دلیل اینکه رفتارهای هر شخصی از نظر ذهنی، روحی، روانی و احساسی با شخص دیگری متفاومت است، بنابراین نیاز است که هر شخص معامله گر با توجه به روحیات خود نسبت به میزان مدیریت ریسک، مدیریت سرمایه و مدیریت روانشناسی، یک استراتژی متناسب با ویژگی های شخصیتی خود طراحی کند. در این مقاله قصد داریم تا در مورد تعریف استراتژی، اهمیت و نحوه چیدمان استراتژی و در نهایت آموزش دو استراتژی تکنیکالی مهم و پرکاربرد در معامله گری صحبت کنیم، که کارآمدی آن ها در طول زمان اثبات شده است، و می توانند در بهبود معاملات و افزایش سرعت پیشرفت کمک کننده باشند. با زوم ارز همراه باشید.

در بازارهای مالی عامل تعیین کننده قیمت، عدم تعادل در عرضه و تقاضا می باشد. در واقع نابرابری قدرت بین خریداران و فروشندگان موجب نوسانات و افزایش با کاهش قیمت یک ارز خواهد شد. عدم تعادل در عرضه و تقاضا موجب ایجاد یک روند در بازار خواهد شد.

فرض کنید در حالت کلی افرادی که میزان ریسک پذیری بالایی دارند، و می توانند در شرایط هیجانی خود را مدیریت کنند، دید کوتاه مدت به بازار پیدا می کنند و توجه ویژه ای به نوسان گیری در بازارهای مالی دارند. بنابراین این افراد، روندهای کوتاه مدت را معامله می کنند. اما افرادی که میزان ریسک پذیری کمی دارند، به دنبال سهام یا ارزهای بنیادی هستند، و دید بلند مدت به آن ها دارند. پس تحلیل و بررسی های خود را در تایم فریم های بالاتر انجام می دهند، و اهداف بلند مدتی برای آن ها در نظر می گیرند. البته تمامی این موارد بسته به شرایط کلی بازار می تواند تغییر کند. به عنوان مثال در زمان نگارش این مقاله، بازار ارزهای دیجیتال با ریزش های سنگینی همراه بوده است، و دید بسیاری از معامله گران بازار به سمت معاملات کوتاه مدت و نوسانی معطوف شده است.

تعریف استراتژی

استراتژی به طور ساده و خلاصه به ابزاری گفته می شود که باعث ایجاد یک جهت گیری در ذهن می گردد. این جهت گیری ذهنی توسط افراد یا سازمان ها برای پیش برد اهداف از پیش مشخص شده مورد استفاده قرار می گیرد. پس استراتژی می تواند مجموعه ای از ایده ها و دیدگاه هایی را که می توانند ما را در رسیدن به اهدافمان یاری کنند، شامل می شود.

لیست عناوینی که در این مقاله برای شما زوم ارزی عزیز آماده کرده ایم:

چرا باید از استراتژی استفاده کرد؟

کسب و کارهایی که در جامعه وجود دارند، هر کدام به تنهایی بخش کوچکی از اقتصاد هستند. تکنولوژی های روز افزون به طور منظم در حال تغییر و پیشرفت می باشند، و روز به روز پیچیده تر می شوند. با تغییر این موارد تقاضا تغییر می کند. چیزی که دقیقا به طور مستقیم بر بازار مالی تاثیر گذار است. در واقع دو عامل عرضه و تقاضا است که تغییر در یکی از آن ها موجب تغییرات قیمت یک ارز دیجیتال، سهام یا هر کالای دیگری می شود. بنابراین برای موفقیت معاملات در بازار مالی باید به طور منظم با بازار منطبق بود. پس با توجه به تعریف استراتژی که در بالا ذکر شد، نیازمند این هستیم تا از روش ها و ابزارهایی استفاده کنیم که کارآمدی آن ها اثبات شده باشد، و بتواند ما را در رسیدن به اهدافمان یاری کند.

مواردی که باید به طور کلی برای ساخت استراتژی و به ویژه برای استراتژی های بلند مدت، در نظر گرفت.

شرایط اقتصاد کلان مانند: نرخ تورم، نرخ بهره وضعیت معیشت، میزان اشتغال و…

شرایط سیاسی مانند وضع قوانین جدید به ویژه برای بازار ارزهای دیجیتال، احتمال وقوع جنگ بین برخی از کشورها که به طور مستقیم می تواند در تمام بازرهای مالی تاثیر گذار باشد.

تحلیل تکنیکال و بررسی نمودارهای قیمت با استفاده از سبک های مختلف تحلیلی و کمک گرفتن از اندیکاتورها جهت پیدا کردن محدوده های مناسب برای انجام معاملات در واقع تحلیل تکنیکال به عنوان آخرین اما تعیین کننده ترین قسمت تحلیل بازار می باشد، که برای انجام معاملات، مخصوصا کوتاه مدت توجه ویژه ای به آن می شود.

استراتژی معامله با کانال و خط روند

یکی از رایج ترین و در عین حال کاربردی ترین استراتژی مورد استفاده بین معامله گران و تحلیلگران در بازارهای مالی، استراتژی معامله با کانال ها می باشد. رسم کانال روی نمودار، کمک بسیار زیادی در جهت درک بهتر روند بازار و حرکت قیمت در نمودار خواهد کرد. همچنین به کمک کانال ها، می توان نقاط ورود و خروج بهینه ای را روی نمودار شناسایی کرد. با این تکنیک معامله گر می تواند با Win Rate بالا، معاملاتی با ورود و خروج های به موقع انجام دهد.

قبل از آموزش این استراتژی ابتدا به توضیح مختصری در مورد کانال و انواع کانال خواهیم پرداخت.

معمولاً قیمت در داخل نمودار علاقه مند به حرکت در یک ساختار و چارچوب مشخص می باشد. این چارچوب مشخص می تواند به عنوان کانال در نظر گرفته شود. کانال ها در تمامی تایم فریم ها وجود دارند و قیمت در هر حالتی می تواند داخل کانال در نظر گرفته شود. نکته ای که وجود دارد این است که کانال ها همیشه به صورت دو خط موازی نیستند، و ممکن است واگرا یا همگرا نیز باشند. اما در اغلب موارد می توان قیمت را داخل کانالی به صورت دو خط موازی در نظر گرفت. دسته بندی کانال ها نیز به این صورت است که از نظر روندی به سه دسته صعودی نزولی و خنثی، و از نظر نوع شکل روی نمودار به سه نوع موازی همگرا و واگرا تقسیم بندی می شوند.

نحوه رسم کانال ها

برای رسم کانال حداقل سه نقطه پیوت روی نمودار مورد نیاز می باشد. و برای اعتبار سنجی، در صورتی که برخورد چهارم و پنجم داخل کانال با واکنش خوبی همراه باشد کانال تایید خواهد شد و اعتبار خوبی برای معامله دارد.

برای رسم کانال در روند صعودی نقطه اول را پایین ترین کف در نظر گرفته، نقطه دوم همان کفی است که به وسیله آن خط روند رسم می شود، و در نهایت نقطه سوم سقف موجی است که خط کانال روی آن محدوده رسم می شود.

به همین ترتیب در روند نزولی برای رسم کانال نزولی به صورت معکوس عمل می کنیم بدین صورت که نقطه اول بالاترین سقف در نظر گرفته می شود، نقطه دوم سقفی است که به وسیله آن خط روند نزولی رسم می شود، و در نهایت نقطه سوم کف موجی است که خط کانال روی آن محدوده رسم می شوند.

بدین منظور برای رسم کانال های موازی در تریدینگ ویو از یکی از ابزارهای parallel channel و Fib channel می توان استفاده کرد.

به طور کلی استراتژی معاملاتی در هر یک از انواع کانال ها به صورت زیر می باشد.

- در کانال صعودی محدوده های حمایتی که نزدیک به کف کانال باشند مناطق خرید محسوب می شوند و اهداف قیمت در سقف کانال و سقف قبلی قیمت در نظر گرفته می شود.

- در کانال های نزولی محدوده های مقاومتی که نزدیک به سقف کانال باشند مناطق فروش محسوب می شوند و اهداف قیمت در کف کانال و کف قبلی قیمت در نظر گرفته می شود.

- در نهایت در کانال های رنج به دلیل اینکه در یک محدوده مشخص قدرت خریدار و فروشنده برابر می باشد، استراتژی معاملاتی داخل این نوع کانال در هر دو جهت قابل انجام است.

به عنوان مثال نمودار زیر را در نظر بگیرید. این کانال در یک روند نزولی ترسیم شده است، و شاهد تشکیل سقف و کف های پایین تر در یک روند نزولی هستیم.

نمودار شماره ۱ اتریوم در ماه می ۲۰۲۲ بازه زمانی ۴ ساعته

نمودار شماره ۱ اتریوم در ماه می ۲۰۲۲ بازه زمانی ۴ ساعته

اولین قدم برای انجام معاملات و تحلیل نمودارها، شناسایی و رسم سطوح حمایت مقاومت اصلی در تایم فریم های بالا می باشد. بعد از اینکه محدوده های حمایت مقاومت قوی روی نمودار شناسایی شد، در یک تایم فریم پایین تر با ضریب ۴ الی ۶ اقدام به شناسایی روند و مشخص کردن کانال می کنیم. به عنوان مثال در تایم فریم روزانه سطوح اصلی حمایت و مقاومت را شناسایی کرده و در تایم فریم ۴ ساعته به دنبال شناسایی روند و احتمالا کانال هستیم.

همچنان مثال بالا را که به شکل کامل تر در نمودار زیر آمده در نظر بگیرید. این نمودار که در یک روند کاملاً نزولی در تایم فریم بالاتر قرار گرفته است در این بازه زمانی قیمت داخل یک کانال نزولی قرار دارد. همانطور که در بالا ذکر شد در کانال نزولی استراتژی معاملاتی پیدا کردن محدوده های مقاومت نزدیک به سقف کانال می باشد. این محدوده های مقاومت معمولاً در گذشته قیمت، از محدوده های کف موج قبلی قابل شناسایی هستند. همچنین داخل کانال در حالی که قیمت به سقف کانال نزدیک می شود می توانیم یک خط روند صعودی روی موج صعودی رسم کنیم. برای رسم دقیق این خط باز هم به یک تایم فرم پایین تر رجوع می کنیم، و مجدداً به تایم فریمی که کانال داخل آن رسم شده بر می گردیم.

نمودار شماره ۲ اتریوم در ماه می ۲۰۲۲ بازه زمانی ۴ ساعته

نمودار شماره ۲ اتریوم در ماه می ۲۰۲۲ بازه زمانی ۴ ساعته

معمولاً در اکثر موارد قیمت در اثر برخورد به یک سطح مقاومت استاتیک و یا مقاومت داینامیک در سقف کانال واکنش منفی همراه خواهد بود. این اولین نشانه ورود به معامله می باشد. در این صورت فشار فروش افزایش پیدا خواهد کرد و دومین نشانه خط روند صعودی رسم شده داخل کانال می باشد که به سمت پایین شکسته خواهد شد. معمولا در اکثر مواقع قیمت بعد از شکست این خط روند یک پولبک به خط روند شکسته شده خواهد زد.

نحوه ورود به معامله با استفاده از موقعیت نقطه ورود بر اساس میزان ریسک پذیری شخص معامله گر و نوع مدیریت سرمایه متفاوت می باشد. اگر معامله گر با مشاهده نشانه اول تصمیم به انجام معامله گیرد، به این معامله پر ریسک گفته می شود، اما در صورتی که با مشاهده نشانه دوم معامله انجام شود، به این معامله یک معامله کم ریسک گفته می شود. البته معامله پر ریسک هم نیاز به تایید توسط الگوهای بازگشتی کندلی دارد. اما در صورتی که با دیدن این نشانه ها شرایط برای معامله فراهم شد بعد از آن اقدام به تعیین حد سود و حد ضرر می کنیم. باید توجه داشته باشید که برای این که معاملات سود ده بیشتری داشته باشید، نیاز است که همیشه در جهت روند معامله انجام دهید. معامله در صورتی که خلاف جهت روند باشد، هم احتمال موفقیت پایینی دارد، و هم احتمال متحمل شدن ضرر و زیان وجود دارد.

برای تعیین حد ضرر در حالتی که معامله با دیدن نشانه اول انجام شود حد ضرر این معامله بالاتر از سقف قبلی در نظر گرفته می شود. و در صورتی که با مشاهده نشانه دوم معامله انجام شود حد ضرر ورود به این معامله پشت سقف کانال در نظر گرفته می شود.

اما برای تعیین حد سود باید توجه داشته باشید که نسبت ریسک به ریوارد در تمامی معاملات باید حداقل ۱ به ۲ باشد. این نسبت به این معنی است که مقدار حد سودی که برای انجام معامله در نظر گرفته می شود، باید حداقل دو برابر حد ضرر باشد. در داخل کانال دو هدف می توان برای معاملات در نظر گرفت، که با توجه به ریسک معامله گر و تنظیم نسبت ریسک به ریوارد، یکی از این اهداف یا هر دوی آنها در نظر گرفته می شوند. هدف اول می تواند ناحیه میدلاین کانال نزولی باشد، که این هدف معمولاً با کف موج قبلی همپوشانی دارد و می تواند اولین ناحیه سیو سود برای معاملات فروش باشد. دومین هدف هم می تواند کف کانال در نظر گرفته شود که با توجه به محدوده های حمایتی که از گذشته می توان برای قیمت در نظر گرفت، و با کف کانال همپوشانی دارند به عنوان ناحیه سیو سود کامل در نظر گرفته می شود. یکی از بهترین استراتژی ها در مورد نحوه سیو سود در معاملات تعیین دو هدف به عنوان محدوده های برخورد قیمت و سیو سود ۵۰ درصد از میزان سرمایه ای که در معامله قرار گرفته شده در هر یک از اهداف تعیین شده می باشد.

تمامی موارد گفته شده در مثال بالا، به صورت معکوس در مورد روند صعودی قابل استفاده می باشد. به این معنی که در کانال صعودی معاملات در جهت خرید و روی سطوح حمایت انجام می شود. این حمایت ها را می توان در نزدیکی کف کانال صعودی و یا از همپوشانی سقف موج های قبلی با حمایت های فعلی شناسایی کرد. و سایر موارد هم دقیقا معکوس مواردی که در مثال بالا ذکر شده می باشد.

چگونگی معامله در کانال رنج

زمانی که بازار وارد روند رنج می شود، قدرت خریدران و فروشندگان در یک محدوده مشخص برابر می شود. برای مثال به نمودار زیر توجه کنید. در این نمودار همانطور که مشاهده می کنید اتریوم در ناحیه ای قرار دارد که در این بازه زمانی روند قیمت خنثی می باشد. نکته ای که وجود دارد این است که در روند خنثی یا روند رنج قانون مشخصی برای سقف ها و کف های قیمت نمی توان در نظر گرفت. اما می توان به صورت کلی محدوده هایی را به عنوان حمایت و مقاومت روی نمودار مشخص کرد و در صورت برخورد قیمت و مشاهده واکنش در تایم فریم های پایین تر نقاط ورود دقیق تری روی نمودار شناسایی کرد. با توجه به اینکه قدرت خریدار و فروشنده با هم برابر می باشد، در هر دو جهت داخل این کانال می توان معامله انجام داد به عنوان مثال فرض کنید قیمت به سقف کانال برخورد کرده، و با مشاهده الگوهای کندلی بازگشتی می توانیم. در تایم پایین تر اقدام به ورود به معامله کنیم.

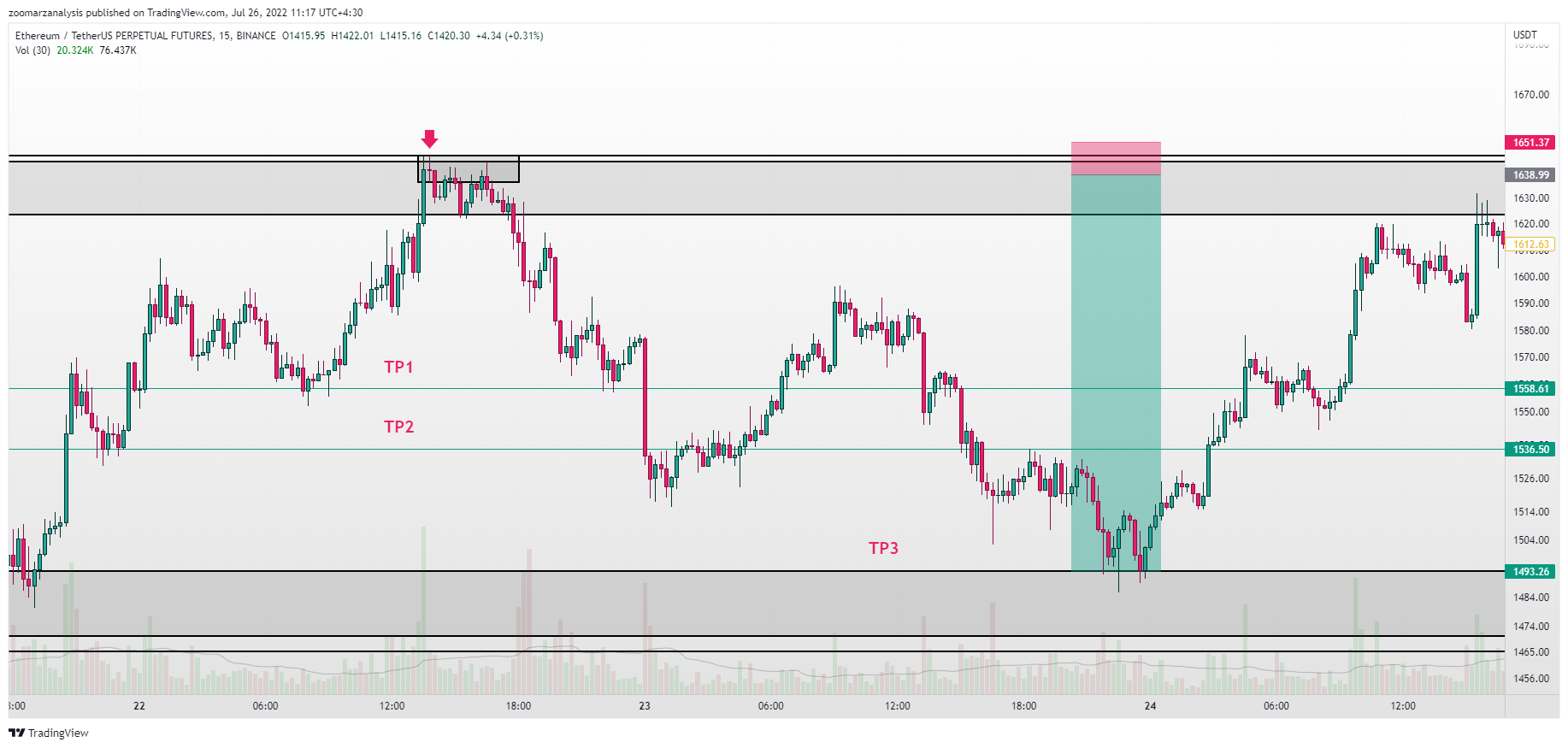

نمودار زیر را در نظر بگیرید فرض کنید اتریوم در تایم ۱ ساعته به محدوده مقاومتی خود برخورد کرده است.

نمودار شماره ۳ اتریوم در ماه ژولای ۲۰۲۲ بازه زمانی ۱ ساعته

نمودار شماره ۳ اتریوم در ماه ژولای ۲۰۲۲ بازه زمانی ۱ ساعته

بعد از مشاهده کندل سبز صعودی که به محدوده مقاومت برخورد کرده و به آن واکنش داده است، صبر می کنیم تا کندل به همین صورت بسته شود. سپس به یک تایم فریم پایین تر با ضریب ۴ الی ۶ می رویم. به عنوان مثال در بازه زمانی ۱۵ دقیقه که نمودار آن در شکل زیر آمده است، مشاهده می کنید که یک کندل صعودی پر قدرت به مقاومت برخورد کرده و کندل بعد از آن یک کندل دوجی که نشانه بی تصمیمی در بازار است می باشد. سپس یک کندل نزولی روی نمودار به ثبت رسیده است که نشان می دهد احتمال اینکه محدوده مقاومت به صورت فیک شکسته باشد وجود دارد. در بحث عرضه و تقاضا یکی از الگوهای مهم بازگشتی الگوی Rally Base Drop می باشد. به این معنی که قیمت در یک حرکت صعودی قرار دارد، سپس پس یک توقف داخل روند آن ایجاد می شود و بعد از آن به دلیل برخوردی که به یک مقاومت مهم داشته است، یک برگشت در جهت معکوس روند قبلی خواهیم داشت. محدوده Base در این نمودار در واقع همان کندل دوجی است که داخل این محدوده مقاومت توقف کرده است. با رسم یک محدوده مقاومت دیگر در این بازه زمانی ناحیه ای که قصد ورود به انجام معامله را دارید دقیق تر رسم خواهد شد. قیمت مجدد به این محدوده پولبک می زند، و سپس در صورت مشاهده نشانه های واکنشی می توان اقدام به انجام معامله کرد، و نقطه ورود را داخل محدوده مقاومت دوم قرار می دهیم. حد ضرر این معامله پشت ناحیه مقاومتی رسم شده در تایم فریم اصلی خواهد بود. اهدافی که برای این معامله می توان در نظر گرفت با توجه به اینکه در روند خنثی قرار داریم، کف کانال رنج در تایم فریم اصلی می باشد. البته می توان در تایم فریم پایین تر از گذشته قیمت حمایت هایی را به عنوان اهداف نزدیک تر روی نمودار شناسایی کرد. این کار به این جهت انجام می شود که ریسک معاملات و فشار روحی و استرسی که در حین انجام معاملات ایجاد می شود، تا حد امکان کاهش پیدا کند. بنابراین در مثال زیر میتوانستیم سه هدف را در بازه زمانی ۱۵ دقیقه روی نمودار شناسایی کنیم.

نمودار شماره ۴ اتریوم در ماه ژولای ۲۰۲۲ بازه ۱۵ دقیقه

نمودار شماره ۴ اتریوم در ماه ژولای ۲۰۲۲ بازه ۱۵ دقیقه

آموزش استراتژی معامله با فیبوناچی

با توجه به اینکه ابزار فیبوناچی یکی از قدرتمند ترین ابزارها در تحلیل تکنیکال می باشد، این استراتژی می تواند در تعیین سطوح حمایت مقاومت مهم بازار و همچین در پیدا کردن اهداف و حد ضرر کمک بسیار زیادی کند.

آموزش کامل ابزارهایی که در این استراتژی به کار گرفته میشوند در دو مقاله آموزش تحلیل تکنیکال با سه ابزار پر کاربرد فیبوناچی و مقاله هدف قیمت Price Target چیست، به طور کامل بیان شده است.

در این بخش از مقاله صرفاً نحوه استفاده از این ابزارها و ترکیب کردن آنها با یکدیگر جهت تعیین دقیق ترین محدوده های حمایت مقاومت آموزش داده می شود.

به طور کلی روی نمودار ارزهای مختلف ساختارهای فراکتالی به وفور یافت می شود. به این معنی است، زمانی که حرکتی در بازار اتفاق می افتد، چه صعودی و چه نزولی، مجددا قابلیت تکرار شدن دارد. روشی که با استفاده از آن محدوده های نقاط ورود، حد ضرر و حد سود تعیین می شود، روش ABC نام دارد. پس در واقع بعد از اینکه ما روی نمودار یک موج A پیدا کردیم، می توانیم با استفاده از فیبوناچی اصلاحی محدوده پایان موج B را پیدا کنیم و با استفاده از ابزارهای دیگر فیبوناچی محدوده موج C قابل شناسایی خواهد بود.

به منظور استفاده از این استراتژی، از دو ابزار فیوناچی اصلاحی، و فیبوناچی سه نقطه ای استفاده میکنیم.

در بین سه ابزاری که مورد استفاده قرار می گیرد، اصلی ترین ابزار فیبوناچی اصلاحی می باشد، پس در روند ها به منظور پیدا کردن محدوده های مناسب جهت ورود به معامله از این ابزار استفاده می شود، و دو ابزار دیگر جهت کمک به پیدا کردن محدوده های دقیق تر مورد استفاده قرار می گیرد. به مثال زیر که رمز ارز NEAR را در تاریخ ۱ فوریه ۲۰۲۱ در بازه زمانی روزانه نشان می دهد، توجه کنید.

نمودار شماره ۱

نمودار NEAR در تاریخ ۱ فوریه ۲۰۲۱ بازه زمانی روزانه

در این استراتژی نکته بسیار مهمی که حائز اهمیت می باشد، این است که در وهله اول به دنبال یک حرکت پر قدرت صعودی یا نزولی روی نمودار هستیم، که این موج، یک محدوده حمایت یا مقاومت را در گذشته قیمت پر قدرت شکسته باشد.

در این مثال که در بازه زمانی روزانه قرار داریم، رمز ارز NEAR بعد از یک موج صعودی که از محدوده ۳ دلار شروع شده بود، و تا محدوده ۴.۷ دلار ادامه پیدا کرده است، وارد موج اصلاحی شده است. از فیبوناچی اصلاحی برای پیدا کردن محدوده نقاط ورود استفاده می کنیم. نقطه شروع فیبوناچی را روی نقطه شروع موج اصلی و نقطه پایان فیبوناچی را روی محدوده پایان موج اصلی قرار می دهیم. مهمترین محدوده های واکنشی قیمت در صورتی که روند خوبی داشته باشیم، محدوده ۰.۳۸۲ و ۰.۵ و ۰.۶۱۸ می باشد. بنابراین اولین ابزار روی نمودار به خوبی رسم شده است. و محدوده حدودی نقاط ورود روی نمودار مشخص می باشد. اما برای تعیین دقیق ترین نقطه ورود و مشخص کردن اینکه قیمت احتمالاً از کدام یک از این محدوده ها واکنش نشان میدهد، نیاز به استفاده از فیبوناچی سه نقطه ای داریم.

نمودار شماره ۲

نمودار شماره ۲

برای استفاده از فیبوناچی سه نقطه ای به تایم فریم ۴ ساعته به جهت رسم دقیق تر می رویم. نقطه اول فیبوناچی را روی سقف موج اصلی، (شماره ۱) نقطه دوم را روی اولین موج اصلاحی (شماره ۲) و نقطه سوم را روی محدوده شروع موج دوم اصلاحی (شماره ۳) مطابق شکل رسم میکنیم. اعدادی که در این فیبوناچی بسیار اهمیت دارند، اعداد ۱، ۱.۲۷۲ و ۱.۶۱۸ می باشند. همانطور که مشاهده می کنید، با این که موج اصلاحی قدرت نزولی بالایی داشته است، اما قیمت دقیقاً به عدد ۱ واکنش مثبت نشان داده است، و حتی به محدوده ۱.۲۷۲ نزدیک شده است. بنابراین این نواحی پله های خرید احتمالی می باشند. به نمودار شکل زیر توجه داشته باشید.

نمودار شماره ۳

نمودار شماره ۳

اکنون برای شناسایی نقطه ورود یا همان پایان موج B از ترکیب دو فیبوناچی اصلاحی و سه نقطه ای، محدوده ی نقاط ورود خوبی روی نمودار مشخص شده است، بنابراین از این محدوده ها می توان به عنوان پله های ورود به معامله استفاده کرد. در این مثال محدوده قیمتی ۲.۵۰ الی ۲.۹۰ دلار به عنوان پله های خرید شناسایی شده است.

نکته مهم: بعد از پیدا کردن نقطه ورود، برنامه مشخص کردن محدوده حد ضرر و حد سود هستیم. برای مشخص کردن حد ضرر از فیبوناچی اصلاحی استفاده می کنیم. یکی از سطوح فیبوناچی اصلاحی که برای تعیین ادامه وضعیت روند بسیار مهم می باشد، عدد ۰.۷۸۶ می باشد. شکسته شدن این حمایت در روند صعودی به معنی قدرت گرفتن بیش از حد فروشندگان، و احتمال تغییر روند و شکسته شدن کف موج اصلی می باشد. بنابراین زمانی که در روند صعودی برای ورود به معامله محدوده های پولبک را می خواهیم شناسایی کنیم، شکست این عدد را به عنوان حد ضرر در نظر می گیریم. بنابراین نقطه حد ضرر جایی پایین تر از این عدد در نظر گرفته می شود.

تا اینجا بعد از اینکه موج A تشکیل شد و به اتمام رسید، محدوده پایان موج B یعنی نقطه ورود را پیدا کردیم. اکنون برای پیدا کردن محدوده هدف و تعیین حد سود و مشخص شدن محدوده حدودی موج C از ترکیب فیبوناچی اصلاحی و اصلاحی معکوس استفاده می کنیم.

همانطور که در مبحث آموزش فیبوناچی، ارتباط برخی از اعداد با یکدیگر بیان شده است، در این مثال نیز با توجه به اینکه قیمت تا نزدیک محدوده ۰.۷۸۶ اصلاح داشته است، بنابراین در برگشت به سمت بالا می تواند تا سطح ۱.۲۷۲ فیبوناچی اصلاحی معکوس رشد داشته باشد. برای درک بهتر نحوه معکوس کردن فیبوناچی اصلاحی و تعیین هدف می توانید به ویدیو تحلیل بیت کوین در تاریخ ۲۳ تیر ماه مراجعه کنید.

در نمودار زیر ملاحظه می کنید که بعد از معکوس کردن فیبوناچی اصلاحی، قیمت تا محدوده ۱.۲۷۲ حرکت موج C را ادامه داده، و بعد از برخورد به این عدد با واکنش همراه بوده است.

اما برای تعیین یک نقطه دیگر و مشخص کردن محدوده دقیق تر هدف، از فیبوناچی اصلاحی به نوع دیگری استفاده می کنیم. بدین منظور نقطه شروع در پایان موج اصلی یعنی نقطه شماره ۱ قرار می دهیم، نقطه پایان فیبوناچی را در پایان موج اصلاحی یعنی نقطه C رسم می کنیم. از مهمترین اعداد فیبوناچی که با واکنش همراه خواهد بود، اعداد ۱.۲۷۲، ۱.۶۱۸ می باشند. همانطور که مشاهده می کنید قیمت بعد از برخورد به عدد ۱.۲۷۲ با واکنش منفی همراه بوده است.

حالا به نمودار زیر دقت کنید.

نمودار شماره ۴

نمودار شماره ۴

نمودار ۴ نشان می دهد که ترکیب فیبوناچی اصلاحی معکوس شده و فیبوناچی اصلاحی که اعداد بالاتر از یک آن مورد استفاهد قرار میگیرد، با استفاده از رابطه اعداد، محدوده مقاومت ماژور و پایان موج C را به خوبی شناسایی کرده است. از این محدوده به عنوان تعیین ناحیه حد سود استفاده می شود.

همانطور که در اول مقاله آموزشی ذکر شد، این ساختار ها با توجه به این که قابلیت تکرار شوندگی دارند، به راحتی در تایم فریم های مختلف قابل شناسایی می باشند. اگر به نمودار دوم این مقاله مراجعه کنید، خواهید دید که تمام موج اصلاحی که مورد بررسی قرار گفت، از یک موج ABC تشکیل شده است. بنابراین ترکیب این استراتژی روی این موج اصلاحی، می توانست نقطه ورود بسیار دقیق تری برای معامله گر تعیین کند. برای درک بهتر نحوه ترکیب کردن ابزارهای فیبوناچی می توانید به ویدیو تحلیل بیت کوین در تاریخ ۲۳ تیر ۱۴۰۱ مراجعه کنید.

در پایان این مقاله ذکر این نکته بسیار حائز اهمیت است که، در مواقعی که از ابزار فیبوناچی استفاده می کنید، حالت لگاریتمی روی نمودار فعال باشد. همچنین در تنظیمات تمامی ابزارهای فیبوناچی نیز گزینه لگاریتم باید فعال باشد، در غیر اینصورت محدوده هایی که روی نمودار شناسایی می شود، قابل اطمینان نخواهد بود، و قیمت به آن ها واکنش نشان نمی دهد.

خلاصه و جمع بندی

با توجه به تعریف استراتژی که در روند رسیدن به یک هدف مشخص، نقش تعیین کننده ای دارد، باید در بازارهای مالی نیز در هنگام انجام معاملات از استراتژی استفاده کرد. با توجه به ویژگی های شخصیتی هر فرد، استراتژی ها می توانند متفاومت باشند. توجه داشته باشید که استفاده از استراتژی هایی که در این مقاله آموزش داده شده است، بسیار کارآمد و کاربردی می باشد، اما نیازمند تمرین بسیار زیاد برای رسم دقیق این ابزارها مخصوصا ابزار فیبوناچی برای پیدا کردن محدوده های دقیق می باشد. امیدوارم که از این استراتژی به خوبی استفاده کنید و این مقاله برای شما کاربردی و مفید بوده باشد.

نظرات کاربران