پیشبینی تأثیر خروجیهای GBTC بر فشار فروش کلی بیتکوین و تأثیر آن بر بازار

به گزارش زوم ارز، این متن یک تحلیل کاوشی از جریان خروجی GBTC است و هدف آن کاملاً ریاضی نیست. به عنوان یک ابزار، تلاش میکند تا به مردم کمک کند تا وضعیت فعلی فروش GBTC از سطح بالا را درک کنند و به تخمین جریانهای خروجی آینده که ممکن است رخ دهند، بپردازد.

کاهش شماره

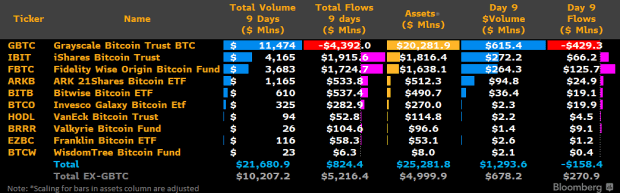

در تاریخ ۲۵ ژانویه ۲۰۲۴، با ورود وال استریت به بازار با حمایت Spot ETF برای بیت کوین، بازار با فروش بیشمار از بزرگترین استخر بیت کوین در جهان، یعنی Grayscale Bitcoin Trust روبرو شد. GBTC در اوج خود بیش از ۶۳۰,۰۰۰ بیت کوین را در داراییهای خود داشت. اما پس از تبدیل از یک صندوق بسته به یک ETF نقطهای، خزانه GBTC (که ۳٪ از کل ۲۱ میلیون بیت کوین را در بر میگیرد) در ۹ روز اول معاملات ETF بیش از ۴ میلیارد دلار کاهش یافت. در همین مدت، سایر شرکتکنندگان ETF تقریباً ۵.۲ میلیارد دلار ورودی داشتند. این شرایط، با توجه به عملکرد منفی قیمت بیت کوین از زمانی که SEC تأیید خود را اعلام کرده است، منجر به ۸۲۴ میلیون دلار جریان خالص ورودی منفی شده است و این امر تا حدودی تعجبآور است.

منبع: جیمز صفارت، @JSefyy

برای تخمین تأثیر کوتاهمدت قیمت ETFهای بیتکوین نقطهای، ابتدا باید درک کنیم که جریانهای خروجی GBTC به چه مدت و مقداری ادامه خواهند داشت. در زیر، تحلیلی از علل خروج GBTC، فروشندگان، تخمین ذخایر نسبی آنها و مدت زمانی که باید انتظار داشته باشیم جریانهای خروجی طولانی شود، آورده شده است. در نهایت، این جریانهای خروجی پیشبینیشده، علیرغم حجم بزرگ آنها، در میانمدت با وجود نوسانات نزولی که پس از تأیید ETF تجربه کردهایم (و شاید اکثراً انتظارش را نداشتیم)، برای بیتکوین در میانمدت به طور قابل توجهی صعودی خواهند بود.

خماری GBTC: پرداخت برای آن

در تلاش برای پیشبینی تأثیر کوتاهمدت قیمت ETFهای بیتکوین نقطهای، اولین قدم برای درک آن این است که برخی از عوامل در GBTC نقش مهمی ایفا میکنند. بهطور واضح مشاهده میشود که تجارت آربیتراژ GBTC به چه اندازه در تحریک روند صعودی بیتکوین در دوره ۲۰۲۰-۲۰۲۱ تأثیرگذار بوده است. حق بیمه GBTC بهعنوان یک نیروی محرکه، بازار را به بالا میبرد و به شرکتکنندگان در بازار (مانند ۳AC، بابل، سلسیوس، بلاکفی، وویجر و دیگران) اجازه میدهد سهام را با ارزش خالص دارایی خریداری کنند، در حالی که ارزش دفتری آنها را تا حداکثر حق بیمه مشخص میسازد. بهطور اساسی، حق بیمه باعث افزایش تقاضا برای ایجاد سهام GBTC شده است و این برعکس باعث افزایش قیمت بیتکوین شده است. در اصل، بدون وجود خطر…

در طول دوره صعودی ۲۰۲۰ به بعد، هنگامی که حق بیمه بازار را به بالا میبرد و میلیاردها دلار برای جذب حق بیمه GBTC وارد میشود، داستان به سرعت تغییر کرد. با تمام شدن حق بیمه GBTC و آغاز معاملات زیر NAV توسط تراست در فوریه ۲۰۲۱، یک زنجیره از انحلالها به وجود آمد. تخفیف GBTC در واقع ترازنامه کل صنعت را به همراه داشت.

با انفجار ترا لونا در ماه می ۲۰۲۲، انحلال سهام GBTC به صورت آبشاری توسط اطرافیان مانند ۳AC و Babel (به اصطلاح “سرایت کریپتو”) رخ داد و تخفیف GBTC را بهطور قابل توجهی کاهش داد. از آن زمان، GBTC بهعنوان یک باریکس بزرگ بر گردن بیتکوین بوده است و همچنان ادامه دارد، زیرا آنهایی که در تجارت “بدون ریسک” GBTC قرار داشتند هنوز سهام GBTC خود را به نقد تبدیل میکنند. از جمله قربانیان این تجارت “بدون ریسک” و آسیبهای جانبی آن، دارایی FTX (بزرگترین طرفها) در ۸روز اول معاملات ETF بیتکوین، ۲۰۰۰۰ بیتکوین را نقد کرد تا بستانکاران خود را بازپرداخت کند.

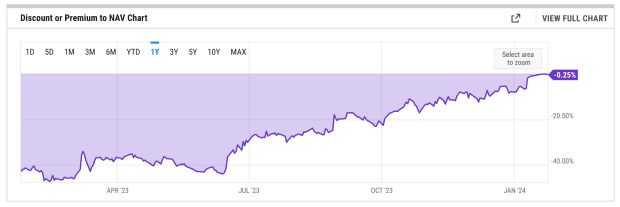

توجه به تخفیف شدید GBTC نسبت به NAV و تأثیر آن بر تقاضای بیتکوین نقطهای نیز اهمیت دارد. این تخفیف سرمایهگذاران را ترغیب میکند تا بهطور بلندمدت GBTC را دنبال کنند و بیتکوین کوتاه را بخرند و عایدی بیتکوین را جمعآوری کنند، زیرا GBTC به NAV بازگشت میکند. این پویا باعث کاهش بیشتر تقاضای بیتکوین نقطهای شده و تا زمانی که تخفیف GBTC به تأییدیه تقریباً خنثی پس از ETF بازگشت، بازار را بیشتر تحت تأثیر قرار داده است.

منبع: ycharts.com

املاک ورشکستگی بزرگی هنوز GBTC را در اختیار دارند و تعداد قابل توجهی بیتکوین (به ترتیب ۶۰۰,۰۰۰ بیتکوین، از جمله ۵۱۲,۰۰۰ بیتکوین تا تاریخ ۲۶ ژانویه ۲۰۲۴) را در اختیار دارند و قصد دارند ادامه دهند. در اینجا ما سعی میکنیم بخشهای مختلف سهامداران GBTC را برجسته کنیم و سپس تفسیر کنیم که چه جریانهای خروجی اضافی ممکن است مطابق با استراتژی مالی برای هر بخش ببینیم.

تعداد قابل توجهی از املاک ورشکستگی هنوز سهام GBTC را در اختیار دارند، از جمله گری اسکیل که حدود ۶۰۰,۰۰۰ بیتکوین را (که تا تاریخ ۲۶ ژانویه ۲۰۲۴، ۵۱۲,۰۰۰ بیتکوین از آنها باقی مانده است) در اختیار دارد. این افراد تلاش میکنند تا به انحلال GBTC ادامه دهند. حال ما به سمت تحلیل بخشهای مختلف سهامداران GBTC میرویم و بررسی میکنیم که چه جریانهای خروجی اضافی ممکن است مطابق با استراتژی مالی هر بخش را ببینیم.

استراتژی بهینه برای بخش های مختلف صاحبان GBTC

به طور ساده، سؤالی که مطرح شده این است: از تقریباً ۶۰۰,۰۰۰ بیتکوینی که قبلاً در GBTC نگهداری میشدند، چه تعدادی احتمالاً از آنها خارج میشوند؟ و در نتیجه، چه تعدادی از این بیتکوینها به صورت نهایی به یک محصول بیتکوین یا خود بیتکوین بازگردانده میشوند تا به حد زیادی فشار فروش را کاهش دهند؟ اینجاست که دانستن اینکه سهامداران GBTC کی هستند و انگیزههایشان چیست، اهمیت دارد.

دو عامل کلیدی برای خروج از GBTC وجود دارد: ساختار کارمزد (که شامل ۱.۵٪ کارمزد سالانه است) و فروش خاص بسته به شرایط مالی هر سهامدار (از جمله هزینه، مزایای مالیاتی، ورشکستگی و غیره).

املاک ورشکستگی

به طور ساده، بر اساس تخمینات، افراد و شرکتهای مختلفی سهام GBTC را در اختیار دارند. در تاریخ ۲۲ ژانویه ۲۰۲۴، FTX با فروش ۲۲ میلیون سهم (معادل ۲۰,۰۰۰ بیت کوین) دارایی GBTC خود را منحل کرده است. سایر اشخاص مرتبط با ورشکستگی از جمله شرکت خواهر GBTC به نام جنسیس گلوبال (۳۶ میلیون سهم / تقریباً ۳۲,۰۰۰ بیت کوین) و یک نهاد دیگر (نامش مشخص نشده) تقریباً ۳۱ میلیون سهم (حدود ۲۸,۰۰۰ بیت کوین) را در اختیار دارند.

به طور خلاصه، املاک ورشکستگی تقریباً ۱۵.۵٪ از سهام GBTC (حدود ۹۰ میلیون سهم / ۸۰,۰۰۰ بیت کوین) را در اختیار دارند و احتمالاً قصد دارند تا در اسرع وقت این سهام را به منظور بازپرداخت بدهیهای خود فروش کنند. تا کنون، FTX 22 میلیون سهم (۲۰,۰۰۰ بیت کوین) را فروخته است، اما نمیدانیم آیا جنسیس و نهاد دیگری نیز سهام خود را فروختهاند یا خیر. با در نظر گرفتن تمام این اطلاعات، احتمال وجود دارد که بخش قابل توجهی از فروش ورشکستگی قبلاً توسط بازار جذب شده باشد و فروش FTX در تاریخ ۲۲ ژانویه ۲۰۲۴ به این فرایند کمک کرده باشد.

در مورد نحوه فروش املاک ورشکستگی، باید توجه داشت که این فروشها احتمالاً به صورت یکجا و بدون مشکل انجام نخواهند شد. به جای آن، سایر سهامداران احتمالاً به صورت تدریجی و در بازههای زمانی کوتاهتر موقعیت خود را ترک خواهند کرد. بعد از رسیدگی به مسائل قانونی، احتمالاً تمام سهام املاک ورشکستگی به صورت کامل فروخته خواهد شد.

کارگزاری خردهفروشی و حسابهای بازنشستگی

تخمین مالکیت: ۵۰٪ (۲۸۶.۵ میلیون سهم | ۲۵۵۰۰۰ بیت کوین)

در مرحله بعد، سهامداران حساب کارگزاری خردهفروشی GBTC را در نظر میگیریم. GBTC به عنوان یکی از اولین محصولات غیرفعال برای سرمایهگذاران خرد در سال ۲۰۱۳ معرفی شد و دارای احتمالات خردهفروشی گسترده است. بر اساس تخمین من، سرمایهگذاران خردهفروشی تقریباً ۵۰ درصد از سهام GBTC (286 میلیون سهم / ۲۵۵۰۰۰ بیت کوین) را در اختیار دارند. بخش سختترین برای پیشبینی مسیر بهینه آنها، تصمیماتشان درباره فروش یا عدم فروش سهام به قیمت بیت کوین است، که وضعیت مالیاتی هر خرید سهم را تعیین میکند.

به عنوان مثال، اگر قیمت بیت کوین افزایش یابد، بخش بیشتری از سهام خردهفروشی سود خواهند برد، به این معنی که اگر از GBTC خارج شوند، مشمول مالیات سود سرمایه خواهند شد، بنابراین احتمالاً سهام را حفظ خواهند کرد. به همین ترتیب، اگر قیمت بیت کوین به کاهش خود ادامه دهد، سرمایهگذاران بیشتر GBTC مشمول مالیات نخواهند شد و بنابراین انگیزهای برای خروج خواهند داشت. این حلقه بازخورد بالقوه، تعداد فروشندگانی را که میتوانند بدون جریمه مالیاتی خارج شوند، افزایش میدهد. با توجه به اینکه GBTC برای افرادی که زودتر به بیتکوین دسترسی پیدا میکنند (و احتمالاً سود میبرند)، یک محصول منحصربهفرد است، احتمال وجود دارد که بیشتر سرمایهگذاران خردهفروش در جای خود باقی بمانند. برای تعدادی که باید تخمین بزنیم، احتمال وجود فروش ۲۵٪ از حسابهای کارگزاری خردهفروشی وجود دارد، اما این میزان ممکن است بسته به عملکرد قیمت بیت کوین (همانطور که در بالا ذکر شد) تغییر کند.

در مرحله بعد، سرمایهگذاران خردهفروشی با وضعیت معافیت مالیاتی که از طریق حسابهای بازنشستگی IRA سرمایهگذاری میکنند، را در نظر میگیریم. IRA یا حساب بازنشستگی فردی، یک حساب بازنشستگی است که به افراد اجازه میدهد به صورت معاف از مالیات به سرمایهگذاری در آن بپردازند. بر اساس آمارهای موجود در ایالات متحده، تخمین زده میشود که حدود ۳۳٪ از سرمایهگذاران بیت کوین در ایالات متحده حسابهای بازنشستگی IRA را دارند. بنابراین، ۳۳٪ از سهام GBTC (187.5 میلیون سهم / ۱۶۶۵۰۰ بیت کوین) به این سرمایهگذاران تعلق دارد.

در نهایت، به منظور تخمین مالکیت نهایی، نسبتی از سهام GBTC را برای سایر سرمایهگذاران غیرخردهفروشی در نظر میگیریم. این نسبت میتواند بسیار متغیر باشد و بسته به تنوع سرمایهگذاران بیت کوین و شرایط بازار تغییر کند. به طور کلی، اگر فرض کنیم که سرمایهگذاران غیرخردهفروشی حدود ۱۷٪ از سرمایهگذاران بیت کوین را تشکیل میدهند، آنگاه ۱۷٪ از سهام GBTC (96.9 میلیون سهم / ۸۶،۱۰۰ بیت کوین) را به این سرمایهگذاران اختصاص میدهیم.

بنابراین، بر اساس تخمین من، تقسیم بیت کوینهای موجود در GBTC به صورت زیر است:

– سهامداران خردهفروشی: ۵۰٪ (۲۸۶.۵ میلیون سهم | ۲۵۵۰۰۰ بیت کوین)

– سرمایهگذاران IRA: 33٪ (۱۸۷.۵ میلیون سهم | ۱۶۶۵۰۰ بیت کوین)

– سرمایهگذاران غیرخردهفروشی: ۱۷٪ (۹۶.۹ میلیون سهم | ۸۶،۱۰۰ بیت کوین)

لازم به ذکر است که این تخمینات بر اساس فرضیاتی درباره توزیع سرمایهگذاریها و معافیت مالیاتیها استوار است و ممکن است در عمل متفاوت باشد. همچنین، بر اساس زمانی که مالکیت GBTC تخمین زده شده است، اطلاعات فعلی و ممکن است تغییر کرده باشند.

سهامداران نهادی

مالکیت تخمینی: ۳۵٪ (۲۰۰,۰۰۰,۰۰۰ سهم | ۱۸۰,۰۰۰ BTC)

در آخرین مرحله، ما دارای مؤسساتی هستیم که تقریباً ۱۸۰,۰۰۰ بیت کوین را در اختیار دارند. این بازیگران شامل FirTree و Saba Capital است، همچنین صندوقهای تامینی که قصد دارند تخفیف GBTC و اختلاف قیمت بیتکوین را به اشتراک بگذارند. این کار با استفاده از مواقعه بیتکوین در دوران کوتاه و بلند مدت انجام شده است تا موقعیت خالص بیتکوین را نیترال کنند و بازگشت GBTC به NAV را جلب کنند.

به عنوان یک هشدار، این قسمت از سهامداران غیرشفاف است و پیشبینی آن سخت است، همچنین برای تقاضای بیتکوین از سوی TradFi به عنوان یک زنگ خطر عمل میکند. برای افرادی که صرفاً در تجارت آربیتراژ مذکور در مورد GBTC شرکت میکنند، میتوان فرض کرد که آنها برای خرید بیت کوین از طریق هیچ مکانیسم دیگری استفاده نخواهند کرد. برآورد میشود که سرمایهگذاران از این نوع تقریباً ۲۵٪ از کل سهام GBTC (143 میلیون سهم / ~ ۱۳۰,۰۰۰ BTC) را تشکیل میدهند. این به هیچ وجه قطعی نیست، اما دلیل آن این است که بیش از ۵۰٪ از TradFi بدون بازگشت به یک محصول بیت کوین یا بیت کوین فیزیکی به پول نقد خارج میشوند.

بهاحتمال زیاد، برای صندوقهای بومی بیتکوین و نهنگهای بیتکوین (تقریباً ۵٪ از کل سهام)، سهام GBTC فروخته شده توسط آنها به بیتکوین بازگشت داده میشود و در نتیجه تأثیری خالص بر قیمت بیتکوین خواهد داشت. برای سرمایهگذاران بومی کریپتو (حدود ۵٪ از کل سهام)، آنها احتمالاً GBTC را به پول نقد و سایر داراییهای رمزنگاری (نه بیت کوین) تبدیل میکنند. در کل، این دو گروه (۵۷ میلیون سهم / ۵۰,۰۰۰ بیت کوین) با توجه به نسبت نسبی آنها به پول نقد و بیتکوین، تأثیر خالصی که از نمیلیون سهم/۵۰,۰۰۰ بیت کوین) با توجه به چرخش نسبی آنها به پول نقد و بیت کوین، تأثیر خالصی که از نظر قیمت بیت کوین خواهند داشت، خنثی یا حداقل کمی منفی خواهد بود.

کل خروجی های GBTC و تاثیر خالص بیت کوین

به منظور روشنی، بایستی توجه داشت که میزان عدم قطعیت در این پیشبینیها بسیار زیاد است. با این حال، آنچه در زیر آمده، یک برآورد کاملاً واضح از چشمانداز کلی بازخرید است، با توجه به پویاییهای حوزههای مختلف از جمله املاک ورشکستگی، حسابهای کارگزاری خردهفروشی، حسابهای بازنشستگی، و سرمایهگذاران نهادی.

تجزیه جریان های پیش بینی شده:

- براساس پیشبینی، تخمین زده میشود که حدود ۲۵۰,۰۰۰ تا ۳۵۰,۰۰۰ بیت کوین در GBTC باقی خواهد ماند.

- علاوه بر این، منتظریم که ۱۵۰,۰۰۰ تا ۲۰۰,۰۰۰ بیت کوین از خروجی GBTC به سمت تراست یا محصولات دیگر چرخش کند.

- همچنین، فشار فروش حدود ۱۰۰,۰۰۰ تا ۱۵۰,۰۰۰ بیت کوین خالص را در بازار ایجاد خواهد کرد.

تا تاریخ ۲۶ ژانویه ۲۰۲۴، تقریباً ۱۱۵,۰۰۰ بیت کوین از GBTC خارج شده است. با توجه به فروش ۲۰,۰۰۰ بیت کوین توسط Alameda که ثبت شده است، تخمین میزنیم که از ۹۵,۰۰۰ بیت کوین دیگر، نیمی به پول نقد و نیمی به بیت کوین یا سایر محصولات بیت کوین تبدیل شدهاند. این نشان میدهد که جریان خروجی GBTC تأثیر خنثی روی بازار را خواهد داشت.

جریان های خروجی تخمینی هنوز رخ نمی دهد:

- تعداد املاک ورشکستگی: ۵۵,۰۰۰ واحد

- تخمین میشود که حسابهای کارگزاری خردهفروشی دارای ۶۵,۰۰۰ تا ۷۵,۰۰۰ بیت کوین باشند.

- میزان بیت کوین در حسابهای بازنشستگی تخمین زده شده است که بین ۱۰,۰۰۰ تا ۱۲,۲۵۰ واحد باشد.

- با توجه به تحلیل، سرمایهگذاران نهادی در اختیار ۳۵,۰۰۰ تا ۴۰,۰۰۰ بیت کوین قرار دارند.

- بنابراین، جمع خروجیهای تخمینی آینده در بازار حدود ۱۳۵,۰۰۰ تا ۲۳۰,۰۰۰ بیت کوین خواهد بود.

لازم به ذکر است که این تخمینها بر مبنای تحلیلهای استنباطی انجام شده است و نباید به عنوان توصیههای مالی تفسیر شوند. هدف این تخمینها تنها اطلاع رسانی به خواننده در مورد چشمانداز کلی جریان خروجی است. همچنین، باید توجه داشت که این برآوردها با شرایط فعلی بازار تطبیق داده شدهاند.

به تدریج، سپس ناگهان: خداحافظی با خرس ها

بازار تقریباً ۳۰-۴۵٪ از کل خروجی پیشبینی شده GBTC (115,000 BTC از ۲۵۰,۰۰۰-۳۰۰,۰۰۰ BTC) را پوشش داده است و ۵۵-۷۰٪ باقیمانده در آینده ممکن است اتفاق بیفتد. در ۲۰-۳۰ روز معاملاتی آینده، فشار فروش خالص به تعداد ۱۵۰,۰۰۰ تا ۲۰۰,۰۰۰ بیتکوین ناشی از فروش GBTC ممکن است رخ دهد، زیرا بخش قابل توجهی از خروجی GBTC به سایر محصولات Spot ETF یا بیتکوین ذخیرهسازی سرد میرود.

ما از مشکلات GBTC عبور کردهایم و این دلیلی برای افتخار است. بازار در وضعیت بهتری قرار خواهد گرفت: GBTC نهایتاً از اختناق خود بر بازار بیتکوین بیتوجه میشود و بدون تخفیف یا فروش آتشسوزی در آینده، بیتکوین کمتر تحت فشار قرار خواهد گرفت. در حالی که هضم بقیه جریان خروجی GBTC زمان میبرد و احتمالاً بسیاری از افراد از موقعیت خود خارج میشوند، بیتکوین زمانی که ETFهای نقطهای وارد عرصه میشوند، فضای بیشتری برای رشد خواهد داشت.

همچنین، آیا اشاره کردم که نصفه شدن در راه است؟ اما این داستان برای زمانی دیگر است.

منبع: bitcoinmagazine.com

نظرات کاربران