چقدر به انقلاب مالی بعدی نزدیک شده ایم؟

به گزارش زوم ارز، در تاریخ ۲۹ اکتبر ۲۰۲۴، گروه مشاوره بوستون، Aptos Labs و Invesco یک کاغذ سفید با عنوان “وجوه رمزگذاری شده: انقلاب سوم در مدیریت دارایی” منتشر کردند. این عنوان جذاب و ممکن است به نکات جالبی اشاره کند، اما آیا واقعاً این انقلاب و رمزگذاری برای مدیریت داراییها واقعیت دارد؟ آیا واقعاً رمزگذاری صندوق گام بعدی در تکامل مالی است و اگر بله، هدف چیست؟

برای اطلاع از تمامی اخبار کانال تلگرام ما را دنبال کنید

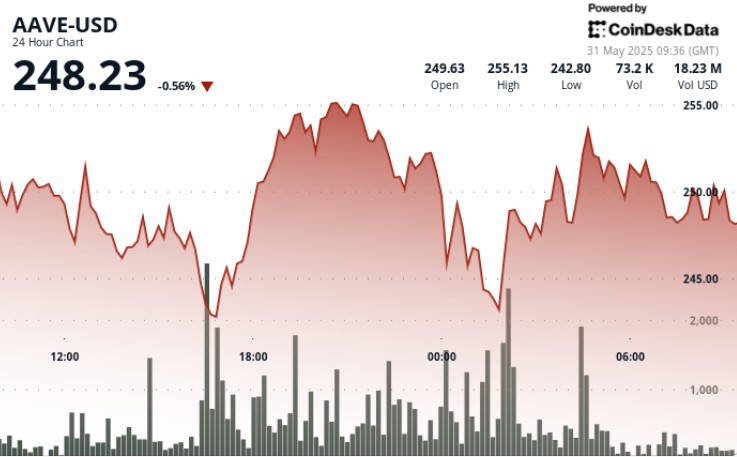

بر اساس گزارش کتاب سفید، فن آوری توکن سازی صندوق به عنوان انقلاب سوم در مدیریت دارایی شهرت یافته است. این فناوری باعث ایجاد پتانسیل بیش از میلیاردها دلار ارزش برای هر دو موسسه مالی میشود. به گفته سرمایه گذاران نهایی، تا انتهای سال ۲۰۲۴، صندوقهای توکن شده توسط شرکتهای BlackRock، Franklin Templeton و WisdomTree بیش از ۲ میلیارد دلار دارایی تحت مدیریت خود دارند. این اظهارات نشاندهنده علاقهی قابل توجه صاحبان دارایی به داراییهای مجازی است. علاوه بر این، به نظر میرسد که بانکهای بیشتری نیز در حال راهاندازی صندوقهای سرمایهگذاری توکنشده هستند، به عنوان مثال، در تاریخ ۱ نوامبر ۲۰۲۴، بانک UBS توکن صندوق سرمایهگذاری بازار پول (uMINT) خود را راهاندازی کرده است.

Tokenization صندوق چیست؟

فرآیند توکنسازی در اموال و داراییها، از جمله املاک، مستغلات، صندوقهای سرمایهگذاری مشترک، و صندوقهای سرمایهگذاری خصوصی، به معنای تبدیل مالکیت آنها به واحدهای دیجیتال (توکنها) در یک شبکه بلاک چین است. این توکنها هرکدام نمایانگر یک سهم یا واحد کوچک از مالکیت این اموال و داراییها هستند، بدون انحصار به سهام شرکتها.

اجازه دهید مقایسهای بین سهام شرکت و نمادهای سرمایهگذاری انجام دهیم.

سهام نشاندهنده تعدادی از قطعات سنتی کاغذ یا ورودیهای الکترونیکی در سیستمهای مدیریت شده توسط بورسها یا بانکها هستند. این سهام به وضوح مالکیت در یک شرکت را نشان میدهند و به دارندگان آن حقوق خاصی اعطا میکنند، از جمله حق رای دادن در تصمیمات شرکت یا دریافت سود سهام. فعالیتهای خرید و فروش سهام معمولاً توسط کارگزاران صورت میگیرد و تراکنشهای آنها در سیستمهای مالی مرکزی ثبت میشوند. مدل کسب و کاری که قرنهاست که وجود دارد و تاریخچهی بلندی دارد.

| شاید دنبال کردن این اخبار برای شما مفید باشد: |

در حال حاضر، توکنها را به عنوان نسخههای کاملاً غیرمتمرکز و دیجیتال مالکیت در نظر بگیرید. اینها دارای حقوق و تعهداتی مشابه سهام هستند، اما در شکل دیجیتال غیرمتمرکز در یک دفتر کل ثبت شده اند. تفاوت اصلی توکنها با سهام این است که آنها به بورسهای سنتی یا کارگزاران واسطهای نیاز ندارند. بلکه کاملاً دیجیتال هستند و به افراد امکان میدهند مستقیماً آنها را خرید و فروش کنند، معمولاً به طور ۲۴ ساعته و بدون نیاز به واسطه.

ارزش افزوده توکن سازی صندوق چیست؟

ارزش توکنسازی صندوق، که از تحلیلهای BCG Whitepaper و شرکتهای Bain Company & JP Morgan الهام گرفته شده است، بر تغییر چشمانداز مدیریت دارایی اثرگذار است. این روند به ایجاد بازاری دسترستر، کارآمدتر و روانتر تمرکز دارد. در ادامه، یک بررسی مختصر از ارزش افزوده این مفهوم آورده شده است:

- نقدینگی و انعطاف پذیری افزایش یافته: صندوق های توکن شده معاملات ۲۴ ساعته را ارائه می دهند و سرمایه گذاران را قادر می سازد تا سهام صندوق را در هر زمان خریداری و بفروشند. این نقدینگی مستمر، مشابه انعطاف پذیری صندوق های قابل معامله در مبادله (ETF)، دسترسی سرمایه گذارانی را که خواهان کنترل بیشتر بر زمان بندی بدون محدودیت های سنتی صندوق های مشترک هستند، افزایش می دهد.

- بهره وری هزینه از طریق اتوماسیون: قراردادهای هوشمند در بلاک چین می توانند فرآیندهایی مانند انطباق، ثبت سوابق و تسویه حساب را خودکار کنند و هزینه های اداری را کاهش دهند. این پساندازهای عملیاتی میتواند به کارمزدهای کمتر برای سرمایهگذاران و بالقوه بازده خالص بالاتر به دلیل تراکنشهای ساده و خودکار تبدیل شود.

- مالکیت کسری و دسترسی گستردهتر: توکنسازی موانع سرمایهگذاری را با اجازه دادن به مالکیت جزئی، به معنای سرمایهگذاریهای کوچکتر و قابل مدیریتتر، از بین میبرد. این امر به ویژه در دارایی های جایگزین مانند املاک و مستغلات یا سهام خصوصی، که معمولاً به تعهدات سرمایه بالاتری نیاز دارند، مهم است. با کاهش آستانه ورود، وجوه توکن شده پتانسیل جذب سرمایهگذاران متنوعتری را دارند.

- ضمانتسازی فوری: داراییهای توکنسازیشده امکان استفاده انعطافپذیرتر از سرمایهگذاریها را به عنوان وثیقه برای استقراض یا وام میدهد. با سوابق امن بلاک چین، سرمایه گذاران می توانند در برابر دارایی های صندوق توکن شده خود به سرعت وام بگیرند و نقدینگی جدید بدون نیاز به فروش یا فرآیندهای وام دهی سنتی ایجاد کنند.

- دسترسی به فرصتهای سودآور: صندوقهای توکنشده راههای سرمایهگذاری جدیدی را برای سرمایهگذاران سنتی و دیجیتالی باز میکنند. سرمایهگذاران پیشرفته میتوانند از حرکتهای قیمت درون روز در صندوقهای توکنشده سرمایهگذاری کنند و از طریق استراتژیهای معاملاتی سریعتر و دقیقتر که در صندوقهای مشترک متعارف امکانپذیر نیست، بازدهی بیشتری ایجاد کنند.

- مقیاسپذیری و پتانسیل درآمد: صنعت تخمین میزند که وجوه توکنشده میتواند AUM را به طور قابل توجهی افزایش دهد و تا سال ۲۰۳۰ به ۱٪ از AUM جهانی (حدود ۶۰۰ میلیارد دلار) برسد. بازده سالانه از فعالیتهایی مانند وثیقهگذاری و معاملات بر اساس نوسانات قیمت.

در حقیقت، توکنسازی صندوق میتواند با دموکراتیزه کردن دسترسی، بهبود نقدشناسی و افزایش کارایی برای هر دو گروه سرمایهگذاران و مدیران دارایی، ارزش قابل توجهی فراهم کند. این نوع مدیریت دارایی منجر به رشد آینده میشود و به نیازهای در تحول بازار پاسخ میدهد، همچنین تجربه و بازده سرمایهگذاران را بهبود میبخشد. علاوه بر این، این روش میتواند نظارت و اعتماد بیشتری را به عرصه صنعت وارد کند.

کدام صندوقها برای توکنسازی مناسبتر هستند؟

به گفته InvestaX، برخی از موارد مناسب برای توکنسازی وجود دارند که به آنها اشاره شده است. بهطور خاص، افرادی که با موانع ورودی از جمله سرمایهگذاری حداقل یا محدودیتهای جغرافیایی روبهرو هستند، ممکن است از این روند بهرهمند شوند. علاوه بیشتر، دارندگان داراییهای غیرنقدی مثل سهام خصوصی یا املاک و مستغلات نیز میتوانند از مزایای توکنسازی بهرهمند شوند.

تکنولوژیهای عالی برای توکن سازی شامل:

- صندوق املاک و مستغلات – معمولاً نقدینگی ندارند و هزینههای ورودی بالایی دارند. توکنسازی میتواند یک بازار ثانویه برای سهام ایجاد کند، نقدینگی را افزایش دهد و حداقل سرمایهگذاریها را کاهش دهد.

- صندوق بدهی – صندوقهای بدهی توکن شده، که در حال حاضر چالشهایی برای جمعآوری پول دارند.

- صندوق خصوصی و سرمایه گذاری خطرپذیر – اغلب با حداقل سرمایه گذاری محدود می شوند. توکنسازی مالکیت جزئی را امکانپذیر میکند و دسترسی به این داراییهای با رشد بالا را گسترش میدهد.

- صندوق های تامینی – شناخته شده برای ساختارهای پیچیده و دسترسی محدود. توکنسازی میتواند این استراتژیها را در دسترستر و مدیریت را سادهتر کند.

- صندوقهای زیرساخت– توکنسازی سرمایهگذاریهای پروژه در مقیاس بزرگ امکان مشارکت گستردهتر سرمایهگذاران و شفافیت بیشتر را فراهم میکند، در صورتی که این صندوقهای زیرساخت عمومی باشند.

- صندوقهای کالا– توکن کردن وجوه سرمایهگذاری در کالاهایی مانند طلا یا نفت، تجارت آسانتر و سریعتر را امکانپذیر میکند.

چقدر به انقلاب مالی بعدی نزدیک هستیم؟

قبل از پیشبینی انقلاب مالی بعدی، شناختن ریسکها و محدودیتهای بالقوه وجوه توکنشده نیز بسیار حیاتی به نظر میرسد. هرچند هیچ یک از دو سند مورد اشاره در بالا به این خطرات اشاره نمیکنند، حداقل باید به موارد زیر توجه داشت:

- مقررات کافی و حمایت از سرمایه گذار – برخی از صندوق های توکن شده در ایالات متحده راه اندازی شده اند، در حالی که برخی دیگر در سنگاپور مستقر هستند. با این حال، هنوز مقررات روشن و جامعی برای محصولات مالی مبتنی بر بلاک چین وجود ندارد. در حالی که به نظر می رسد تنظیم کننده ها دارایی های رمزنگاری شده را دوست ندارند، به نظر می رسد محصولات مالی چراغ سبز دریافت می کنند. فقدان قوانین استاندارد شده، عدم اطمینان را در مورد حمایت، انطباق و نظارت سرمایه گذار افزایش می دهد.

- چالشهای عملیاتی و قابلیت همکاری – وجوه توکنشده نیاز به یکپارچگی روان با زیرساختهای مالی سنتی دارند که اغلب با سیستمهای بلاک چین ناسازگار است. برای عملکرد یکپارچه، داراییهای توکنشده به استانداردها و سیستمهای قابل همکاری نیاز دارند که هنوز در حال توسعه هستند. این عدم یکپارچگی می تواند باعث ایجاد اصطکاک در معاملات، پیچیده شدن مدیریت و کندی معاملات و پذیرش کلی شود.

- قابلیت اطمینان قراردادهای هوشمند: قراردادهای هوشمند عملکردهای کلیدی را خودکار میکنند، اما هر گونه خطا در کد میتواند منجر به تلفات، آسیبپذیریهای امنیتی یا سوء مدیریت داراییها شود. قراردادهای هوشمند تغییر ناپذیر هستند، بنابراین اشکالات یا نقص های امنیتی را نمی توان به راحتی تصحیح کرد و خطراتی را هم از نظر ضرر مالی و هم از نظر مسئولیت قانونی ایجاد می کند.

- وابستگی به پول زنجیره ای باثبات: مزایای وجوه توکن شده، به ویژه در مورد تسویه بی درنگ و وثیقه گذاری فوری، به در دسترس بودن پول زنجیره ای باثبات و تنظیم شده (مانند استیبل کوین ها یا دیجیتال بانک مرکزی بستگی دارد. ارزها). بدون اشکال رایج پذیرفته شده پول زنجیره ای، وجوه توکن شده ممکن است در دستیابی به نقدینگی و پتانسیل کارایی کامل خود با چالش هایی مواجه شوند.

صندوقهای توکنشده نشاندهنده یک نوآوری جذاب با ارزش بالقوه و قابل توجه هستند، زیرا این امکانات ارائه میدهند: افزایش نقدینگی، دسترسی و عملکرد عملیاتی بیشتر. اما، برای بانکهای سنتی منطقی است که رویکرد شفافتری درباره ریسکهای مرتبط را انتخاب کنند. داشتن یک دیدگاه متوازن که به وضوح به مزایا و محدودیتها اشاره کند، ضروری است تا باعث ایجاد اعتماد در سرمایهگذاران و سهامداران شود.

تنها چند سال پیش، بخش مالی به طور گسترده داراییهای کریپتو را به عنوان تجارتگرایانه یا فرعی نادیده میگرفت. اما اکنون مشاهده میشود که شرکتهای مالی بزرگ نه تنها ارزش فناوری بلاکچین را برای فعالیتهای گسترده خود تأیید میکنند، بلکه آن را دریافت و بهرهوری میکنند. این تغییر نحوه انتقال سریع دیدگاهها را نشان میدهد، زیرا این فناوری فرصتهای معناداری برای تغییر سیستمهای مالی سنتی فراهم میکند.

منبع: forbes.com

نظرات کاربران